Dual Currency Investment (DCI) adalah suatu produk PT Bank

Danamon Indonesia Tbk (“Bank”) dalam bentuk structured product yang ditawarkan oleh Bank secara

khusus kepada Nasabah.

• DCI adalah investasi jangka pendek dan menjangkau berbagai preferensi risiko Nasabah

• DCI memiliki fungsi utama untuk meningkatkan hasil. Investor juga dapat menggunakannya sebagai alat

manajemen mata uang untuk diversifikasi portofolio

Fitur

• DCI tersedia dalam Rupiah dan 8 (delapan) mata uang asing, dengan lebih dari 21 (dua puluh satu)

alternatif pasangan mata uang

• Potensi pengembalian lebih tinggi dari deposito berjangka valas konvensional

• Fleksibilitas untuk menentukan pasangan mata uang yang akan dialokasikan dengan kurs target yang

disepakati (strike price) di awal penempatan

• Tingkat pengembalian yang pasti, dengan pengembalian nilai pokok investasi dalam mata uang dasar

atau mata uang alternatif sesuai kinerja nilai tukar mata uang yang mendasari pada tanggal dan waktu

penentuan.

•

Alternatif investasi jangka pendek, mulai dari 1 (satu)

minggu

•

Tipe opsi European Style dimana penentuan hasil penempatan

ditentukan pada tanggal dan waktu penentuan

Anda dapat berinvestasi dengan DCI apabila

Anda:

- Nasabah perorangan (individu)

- Memiliki portofolio aset berupa kas, giro, tabungan,

dan/atau deposito dengan nominal paling sedikit Rp.5,000,000,000.00 (lima miliar rupiah) atau ekuivalen

dalam valuta asing

- Memiliki profil risiko yang sesuai untuk DCI

Ilustrasi:

Ilustrasi DCI Valas

– Rupiah

Nasabah mengikuti DCI dengan rincian sebagai berikut:

| Penempatan DCI |

: USD 100,000 |

| Mata Uang Dasar |

: USD |

| Mata Uang Alternatif |

: IDR |

| Spot Tanggal Transaksi USD/IDR |

: 14,850 |

| Strike Price |

: 14,890 |

| Tenor |

: 1 bulan (=32 hari) |

| Imbal Hasil |

: 3% gross per tahun |

| Pajak |

: 20% |

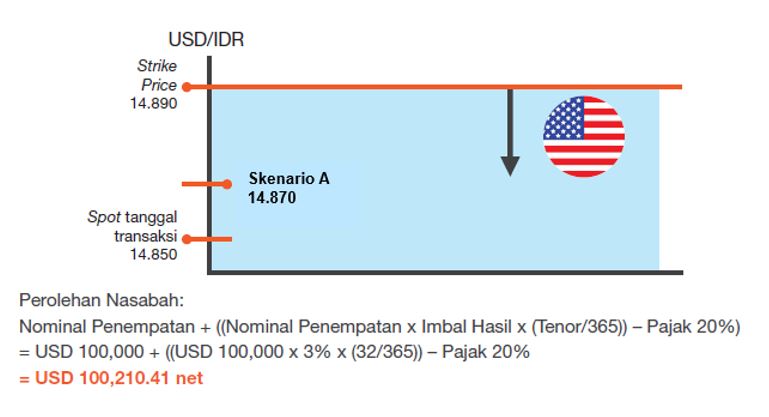

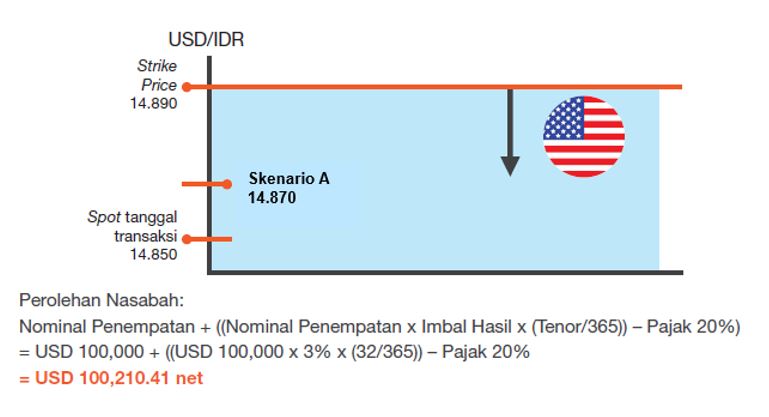

Skenario A

Pada tanggal dan waktu penentuan, Spot USD/IDR 14,870 → spot

pada tanggal dan waktu penentuan tidak mencapai strike price, maka Nasabah akan menerima pokok dan imbal hasil dalam USD.

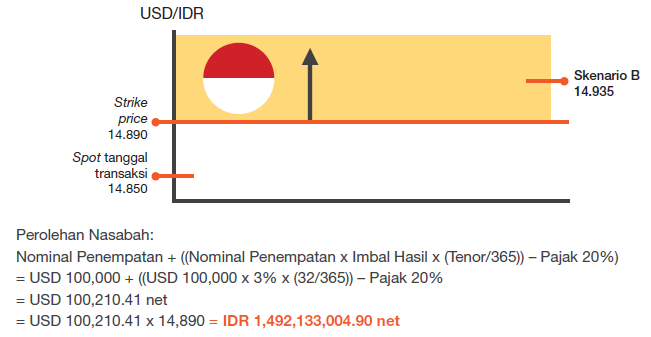

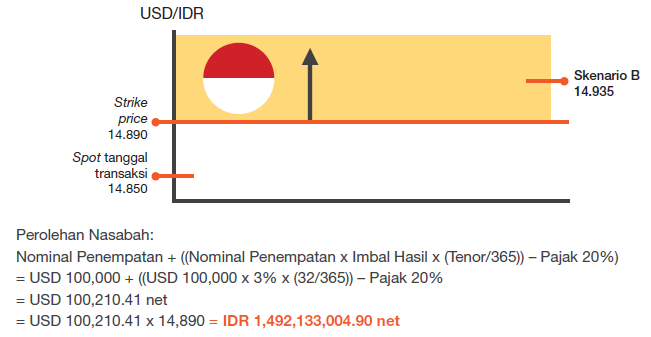

Skenario B

Pada tanggal dan waktu penentuan, Spot USD/IDR 14,935 → spot

pada tanggal dan waktu penentuan mencapai strike price, maka Nasabah akan menerima pokok dan imbal hasil dalam IDR.

Bila Nasabah pada Skenario B langsung melakukan penjualan hasil DCI

kembali ke mata uang asal (USD), maka Nasabah

akan menerima USD

sebesar: IDR 1,492,133,004.90 / 14,935 = USD

99,908.47

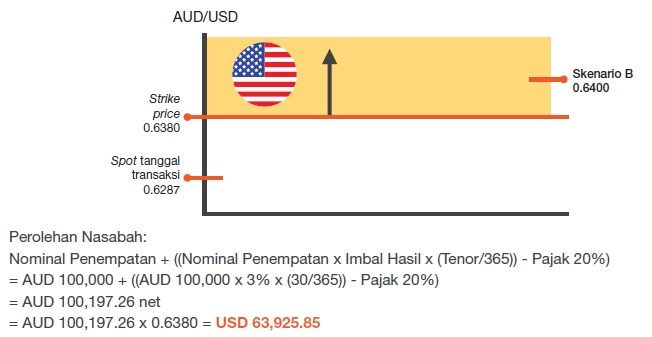

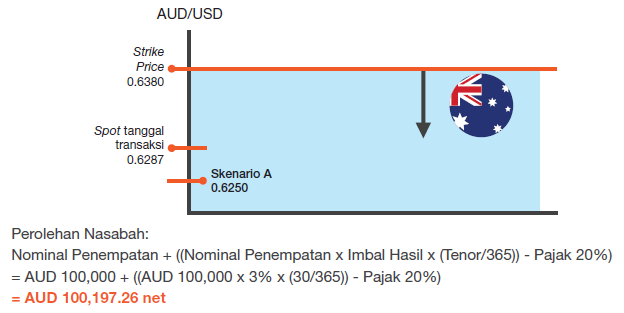

Ilustrasi DCI Valas – Valas

Nasabah mengikuti DCI dengan rincian sebagai berikut:

| Penempatan DCI |

: AUD 100,000 |

| Mata Uang Dasar |

: AUD |

| Mata Uang Alternatif |

: USD |

| Spot Tanggal Transaksi AUD/USD |

: 0.6280/0.6287 |

| Strike Price |

: 0.6380 |

| Tenor |

: 1 bulan (=30 hari) |

| Imbal Hasil |

: 3% gross per tahun |

| Pajak |

: 20% |

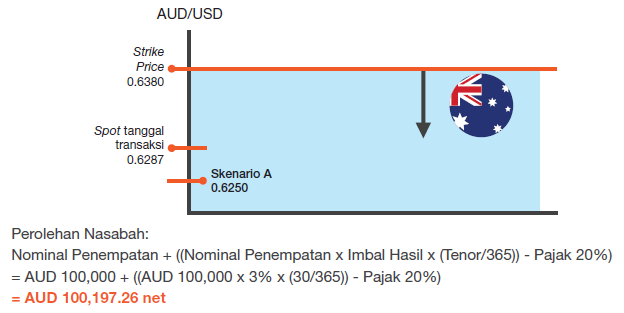

Skenario A

Pada tanggal dan waktu penentuan, Spot AUD/USD 0,6250 → spot pada

tanggal dan waktu penentuan tidak mencapai strike

price, maka

Nasabah akan menerima pokok dan imbal hasil dalam AUD.

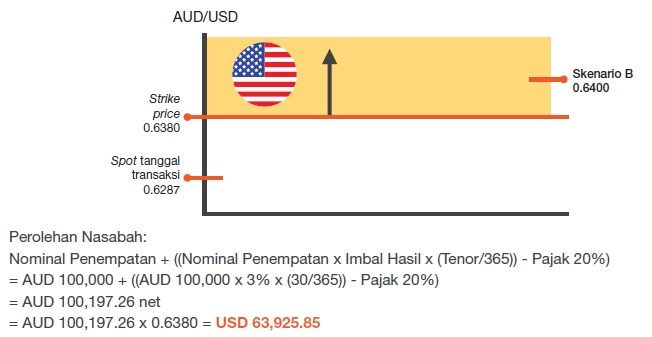

Skenario B

Pada tanggal dan waktu penentuan,

Spot AUD/USD 0,6400 → spot pada tanggal dan waktu

penentuan mencapai strike price, maka Nasabah

akan menerima pokok dan imbal hasil

dalam USD.

Bila Nasabah pada Skenario B langsung melakukan penjualan hasil DCI

kembali ke mata uang asal (AUD), maka Nasabah

akan menerima AUD

sebesar: USD 63,925.85 / 0.6400 = AUD

99,884.14

Risiko

• Risiko Pasar

Pengembalian investasi pada tanggal jatuh tempo tergantung pada kinerja pasangan mata uang yang mendasari.

• Risiko Likuiditas

DCI tidak dianjurkan untuk dicairkan sebelum tanggal jatuh tempo. Apabila terjadi pencairan sebelum tanggal

jatuh tempo, Nasabah akan dibebankan biaya terminasi sesuai kondisi pasar.

• Risiko Lainnya

- DCI tidak dapat diperpanjang secara otomatis, oleh karena itu setiap

penempatan DCI adalah penempatan baru

- DCI tidak dapat digunakan sebagai jaminan atas pinjaman

- DCI tidak dijamin oleh Otoritas Jasa Keuangan (OJK) dan Lembaga Penjamin

Simpanan (LPS)

- Investasi Nasabah pada saat jatuh tempo dapat berupa mata uang dasar atau terkonversi ke

mata uang alternatif, sesuai kinerja mata uang yang mendasari

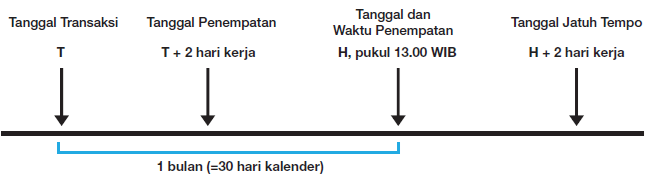

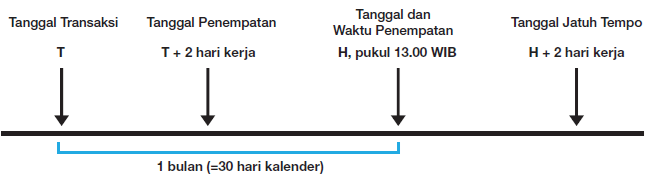

Mekanisme

Untuk informasi lebih lanjut silakan hubungi RM Anda atau kunjungi cabang Bank terdekat

Silakan unduh disini untuk melihat informasi lengkap mengenai

Dual Currency Investment (DCI)

Syarat

dan Ketentuan Umum produk Dual Currency Investment silakan klik

di sini

Disclaimer

DCI bukan merupakan produk tradisional, namun merupakan Structured Product yang menggabungkan produk deposito

berjangka dengan produk derivatif berupa opsi, yang diterbitkan oleh PT Bank Danamon Indonesia Tbk. DCI tidak

dijamin oleh Lembaga Penjamin Simpanan (LPS). Nasabah harus mempertimbangkan secara cermat apakah penggunaan DCI

sesuai dengan tujuan investasi, sumber keuangan dan profil risiko Nasabah. Nasabah disarankan untuk mendapatkan

masukan dari pihak independen yang ahli pada bidangnya apabila Nasabah membutuhkan nasihat keuangan atau hukum

terkait penggunaan DCI. DCI mengandung risiko-risiko yang dapat menyebabkan berkurangnya jumlah pokok DCI karena

bergantung pada volatilitas nilai pertukaran mata uang, termasuk pada saat dilakukannya konversi Mata Uang

Alternatif ke Mata Uang Dasar.

Terminasi dini sebelum jatuh tempo DCI tidak diijinkan.

Apabila Nasabah tetap mengajukan terminasi dini, Nasabah akan dikenakan biaya terminasi dini yang besarnya

ditentukan oleh Bank.

Dalam rangka kesesuaian dengan Peraturan Anggota Dewan Gubernur Bank Indonesia (PADG BI) No.

24/10/PADG/2022, keikutsertaan Nasabah atas Structured Product di Bank Danamon adalah maksimal sejumlah

saldo rata-rata harian Nasabah selama 90 (sembilan puluh) hari kalender terakhir di Bank Danamon dalam mata uang

yang sama dengan mata uang yang ditempatkan dalam Structured Product tersebut.